《中国上市公司套期保值评价年度白皮书(2023年)》由避险网、对外经济贸易大学高水平对外开放与金融创新研究中心、天津大学张维教授重大项目课题组合作编写。白皮书编写也得到了中国上市公司协会相关研究课题支持。

本《白皮书》梳理、展现了2023年中国上市公司套期保值实践的整体情况,并就套期保值实践对企业价值的影响进行了专门分析。同时,白皮书也对套保指数体系和ESGH评级体系进行了探索,初步构建了一系列套期保值股票指数。希望本白皮书的发布能够推进行业讨论与交流,共同推动市场各方对中国上市公司套期保值实践的持续关注,推动企业套期保值商业文化的形成与完善,促进使用套期保值的上市公司价值更好地被投资机构挖掘。

以下为《白皮书》重要内容节选。纸质本已开启预订,预订方式见文末。

1、相关基础资产价格持续震荡

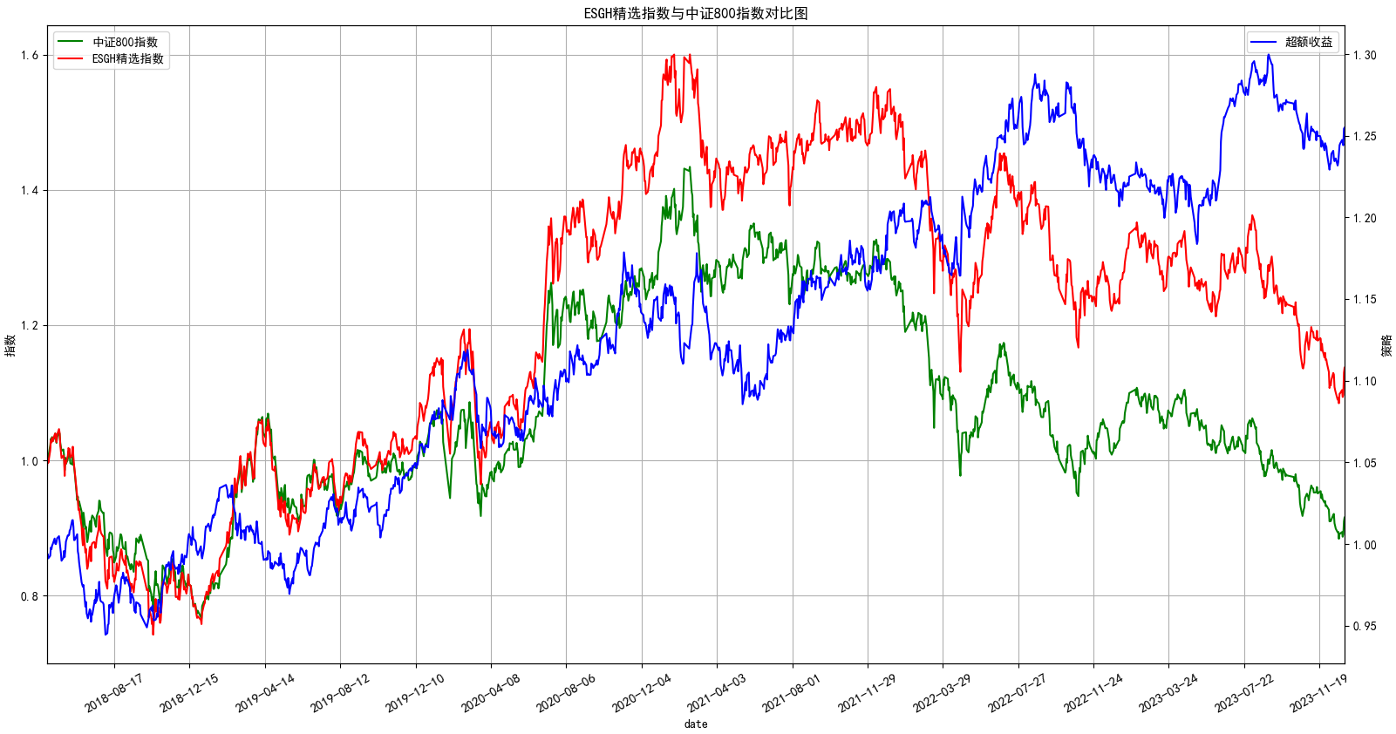

2023年,大宗商品、人民币汇率、利率等基础资产价格持续震荡。美联储持续加息、俄乌持续冲突、巴以冲突、红海危机等层出不穷的事件进一步增加了全球经济的不确定性。大宗商品整体表现低迷,部分工业金属和农产品价格大幅下滑,航运指数价格大幅飙升;人民币汇率波动起伏较大,年内经历了长时间的贬值。大宗商品市场和人民币汇率的波动进一步凸显了企业套期保值应对原材料价格波动、汇率波动、利率波动的重要性。中证商品指数公司编制的中证商品期货指数(100001.CCI)显示,2023年,国内大宗商品期货价格六月份之前整体上震荡下行,六月份开始整体呈震荡上行的趋势(见图1)。年度最高为1951点,年度最低为1649点,振幅达16.8%。

图1:CRB商品指数和中证商品期货指数走势

大宗商品市场和人民币汇率的波动,进一步凸显了企业套期保值应对原材料价格波动、汇率波动、利率波动的重要性。

2、工具持续推出,供给不断丰富

2023年,期货期权市场品种加速扩容,我国风险管理工具的供给速度明显加快。2023年全年共新上市21个新的场内品种,其中有7个期货新品种和14个期权新品种,主要产品的完整性得到了进一步提高,填补了我国期货及衍生品市场多个领域的空白。交易工具的进一步丰富为企业避险策略的灵活性和有效性提供了更好的保障。

表1:2023年国内期货和衍生品市场上市的套保工具

3、2023年上市公司套期保值有哪些新变化新特点?

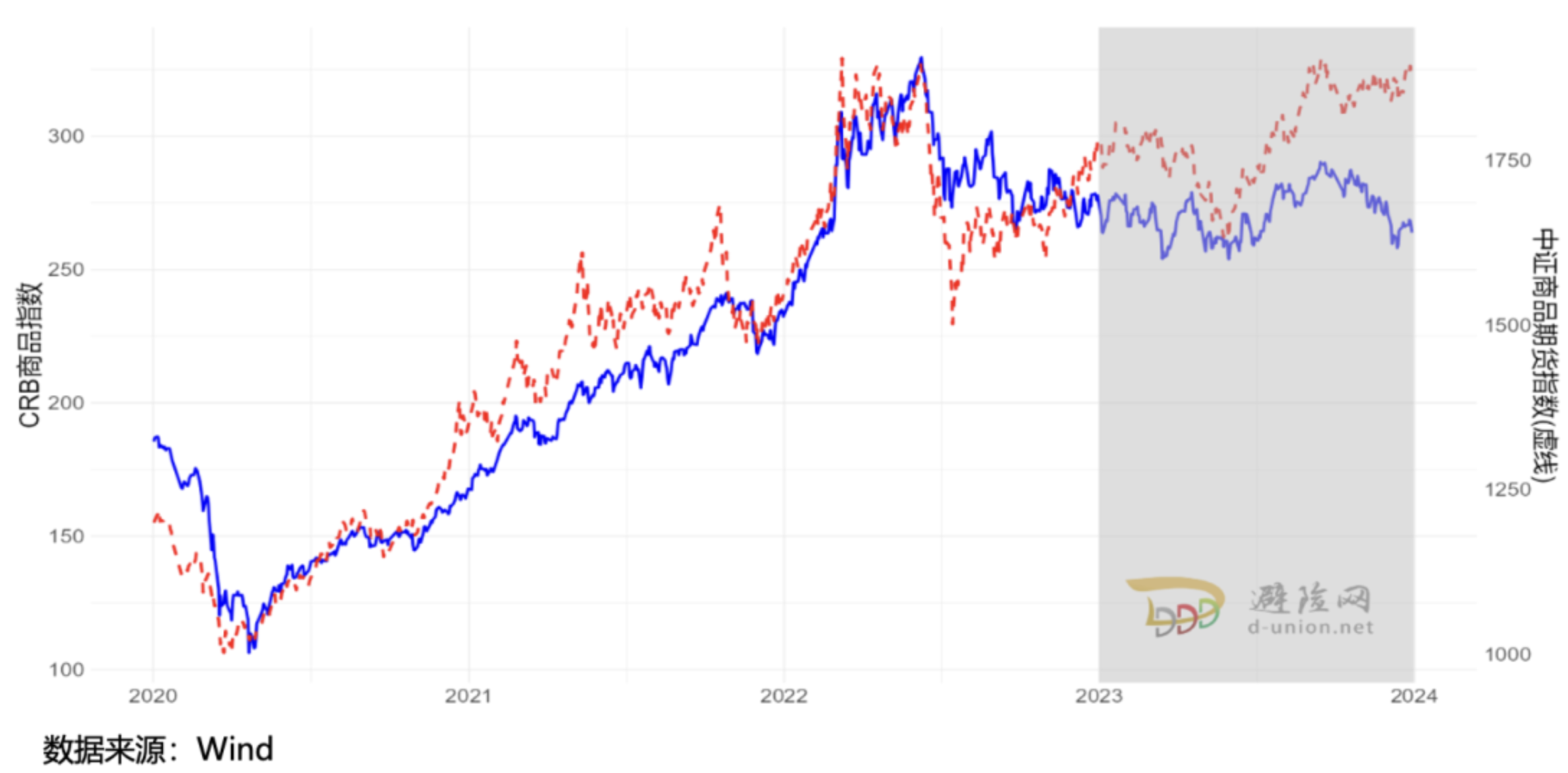

套保阵营再扩容,套保参与率又提升

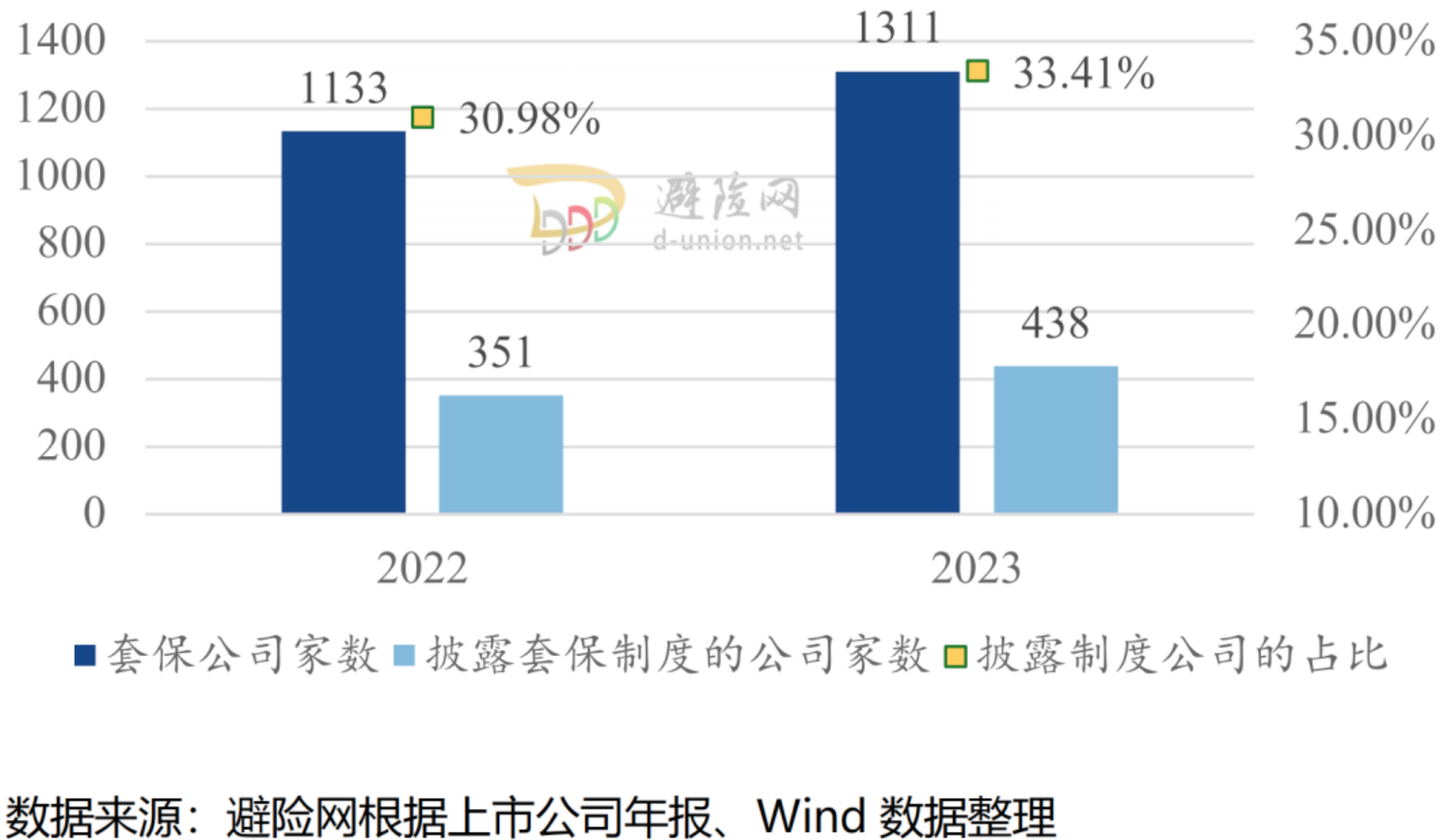

2023年发布套期保值相关公告的实体行业A股上市公司共1311家,较2022年的1133家增加了15.71%。套期保值参与率由2022年的22.95%增加到了2023年的25.18%。

图2:2022年和2023年公告开展套保业务的公司数量及相应套保参与率(单位%)

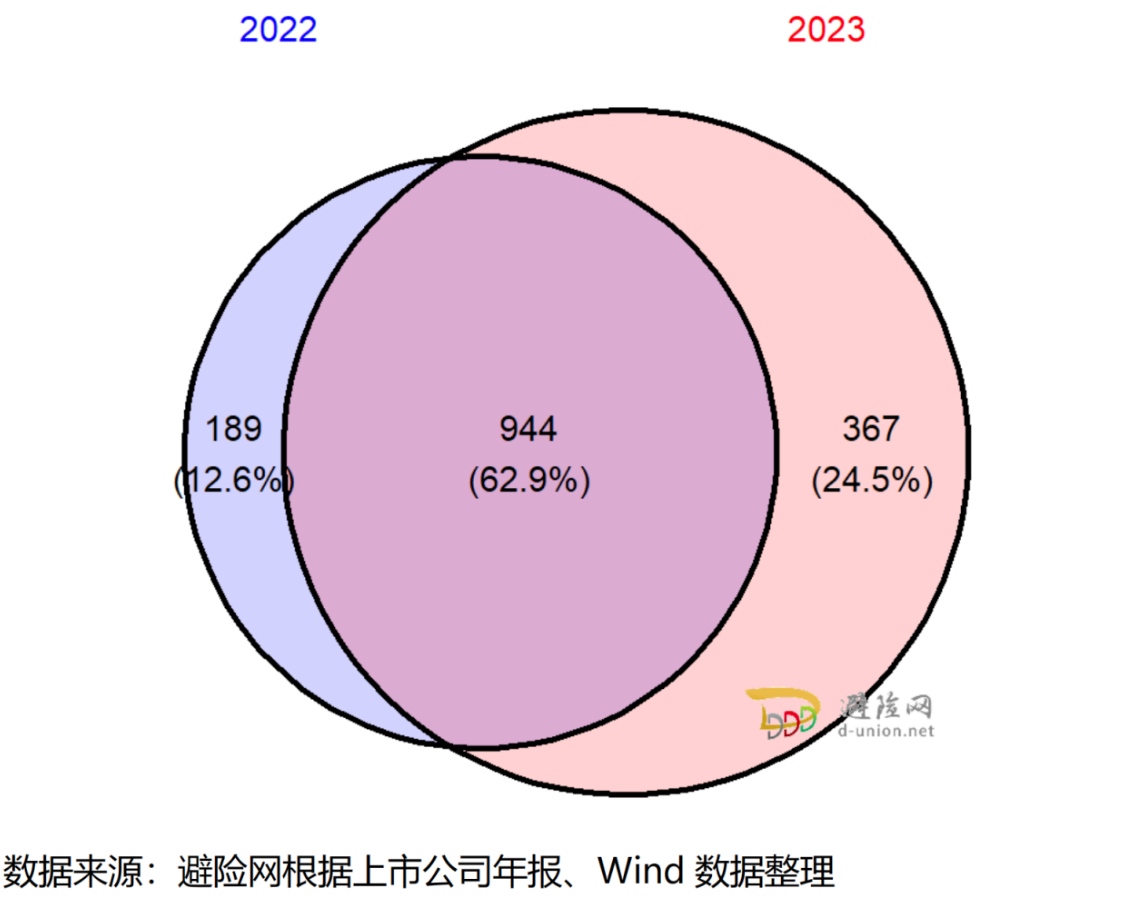

2022和2023这两年中发布套保相关公告的公司共有1500家,其中944家(占62.9%)在这两年均发布过相关公告,367家(占24.5%)只在2023年发布过公告,另外的189家(占12.6%)只在2022年发布过公告(见图3)。

图3:2022和2023年公告开展套保业务的公司群体异同情况

套保制度不断完善,信息披露日渐规范

2023年,参与套期保值的上市公司更加注重套保相关制度建设,披露套期保值相关制度文件的有438家公司,在1311家套保公司中占比33.41%;作为对比,2022年披露套保相关制度文件的有351家,在1133家套保公司中占比30.98%(见图4)。

图4:披露套保相关制度的公司家数及其在公告进行套保的公司中的占比

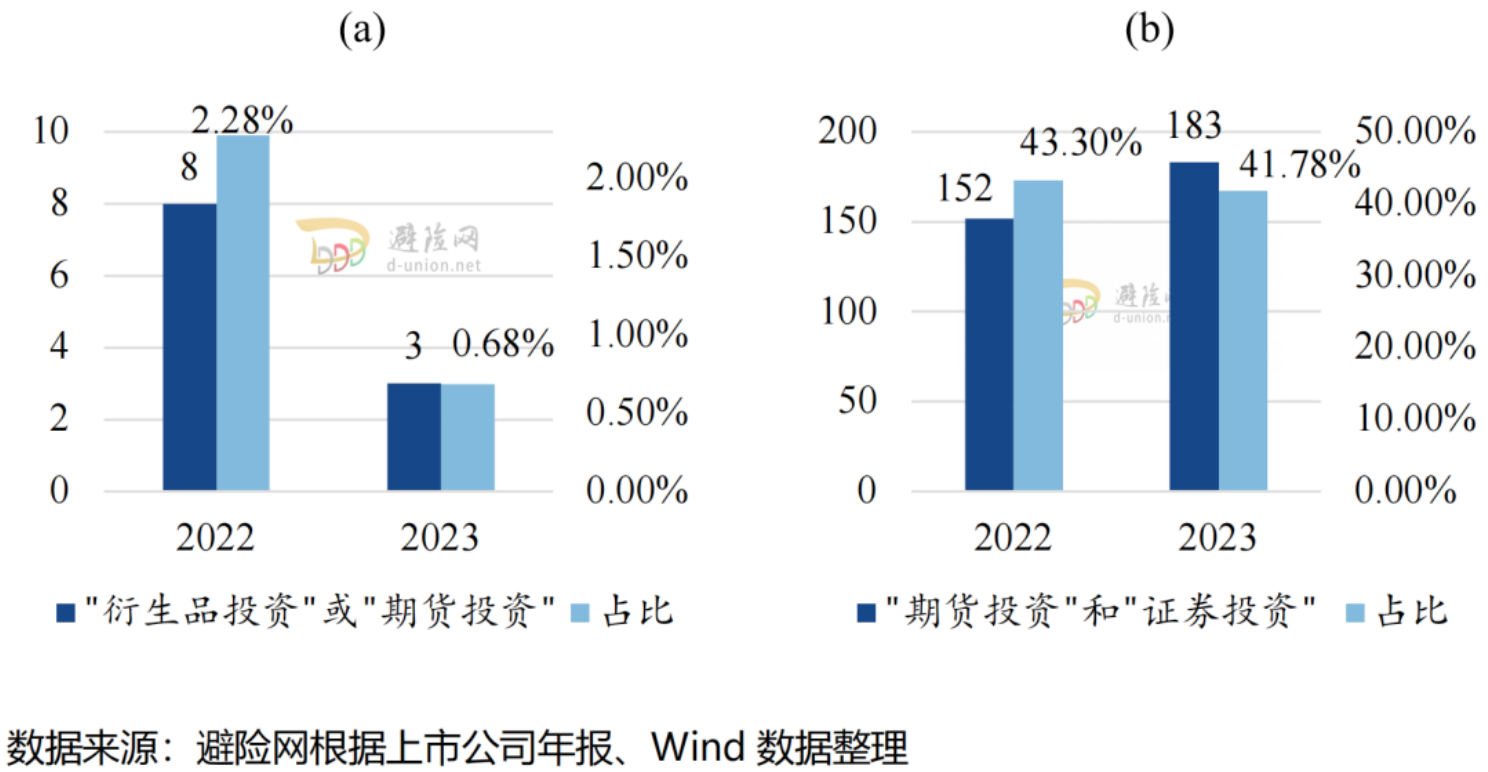

图5:文件标题中使用相关字眼的公司家数及其在公告套保制度文件公司中的占比

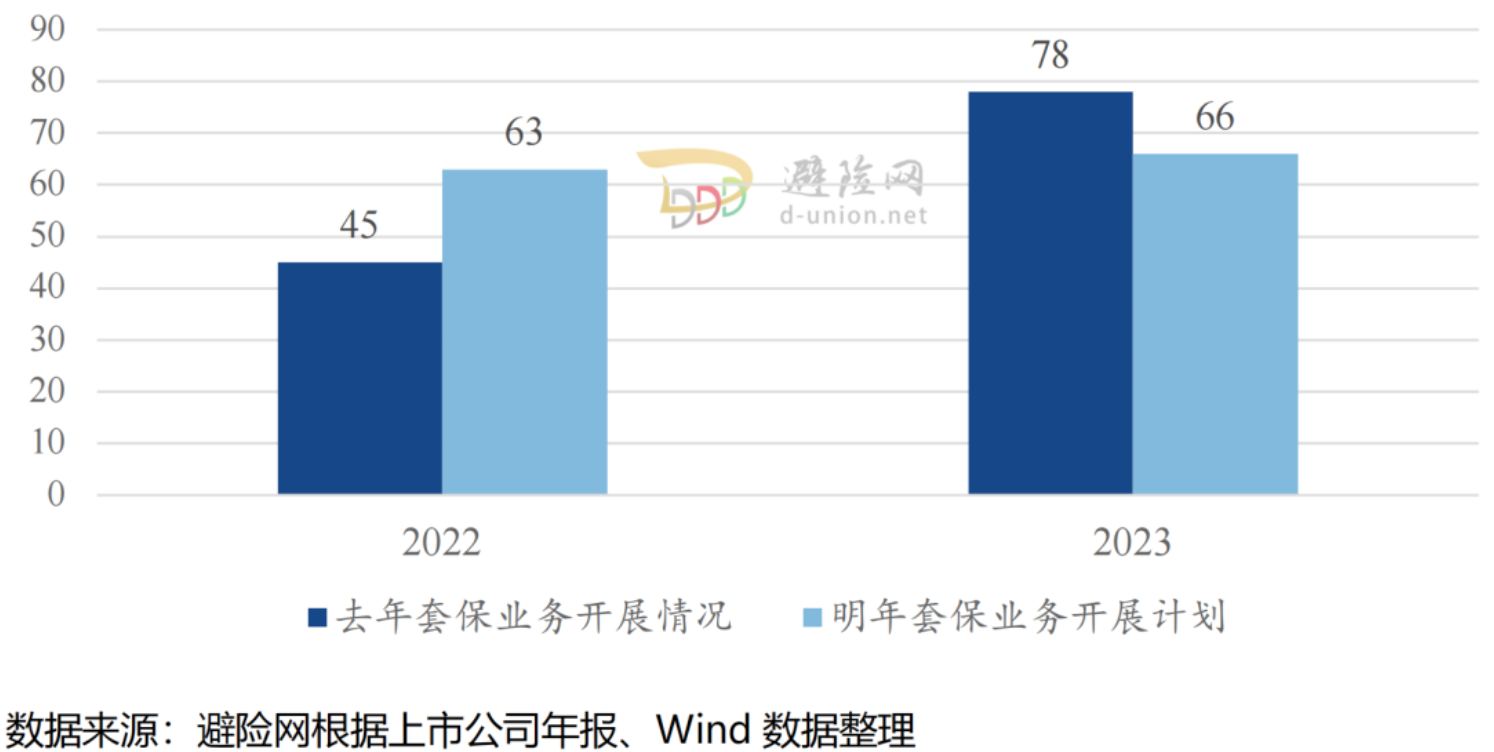

对上年业务开展情况和下年业务开展计划进行公告的公司增多

上市公司对上年套保业务开展情况进行专门公告的,2022年有45家,2023年大幅增至78家;对下年计划开展套保业务进行公告的,2022年有63家,2023年小幅增至66家(见图6)。

图6:对上年度套保业务开展情况及下年度套保业务开展计划进行披露的公司家数

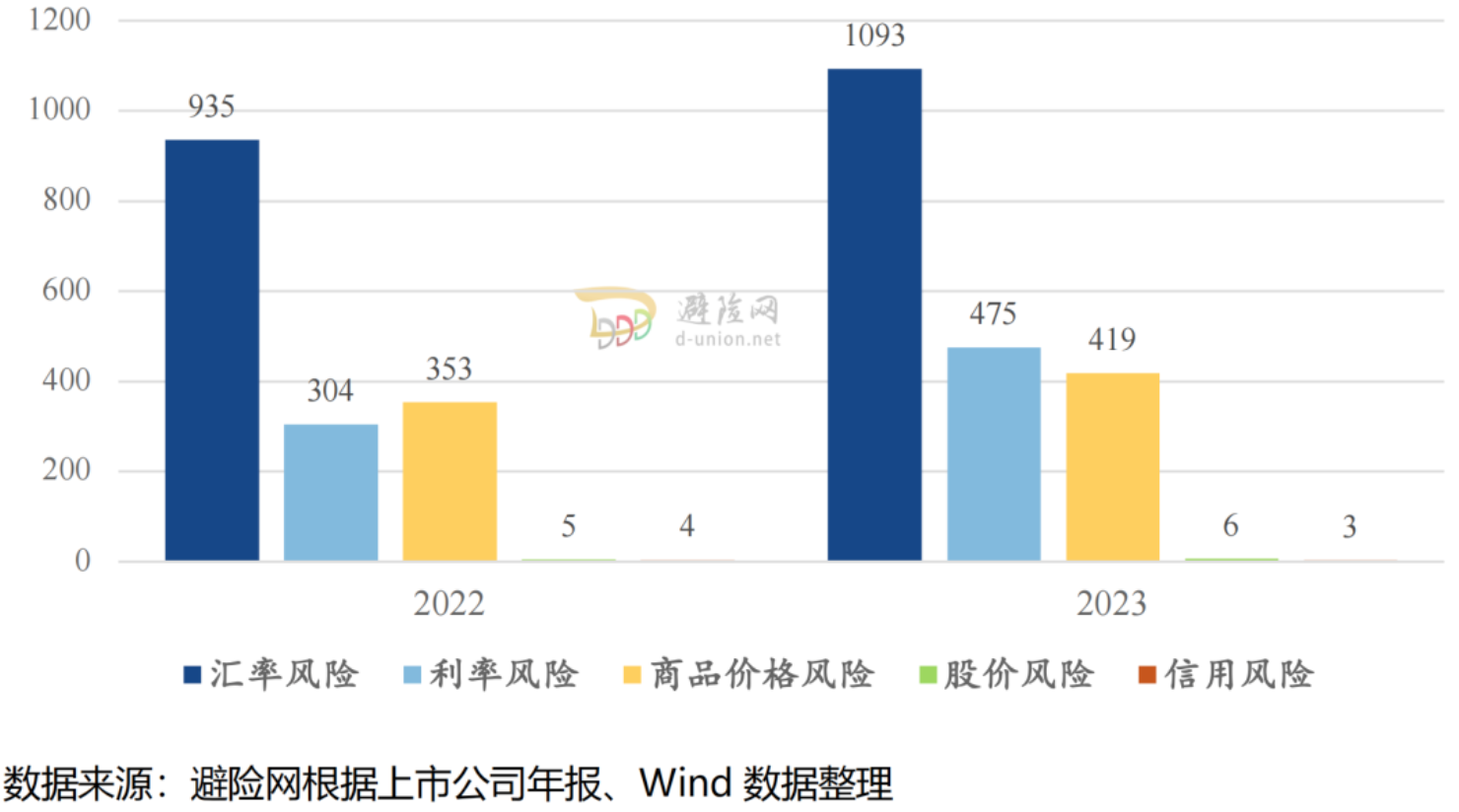

国有企业套期保值参与率明显提高

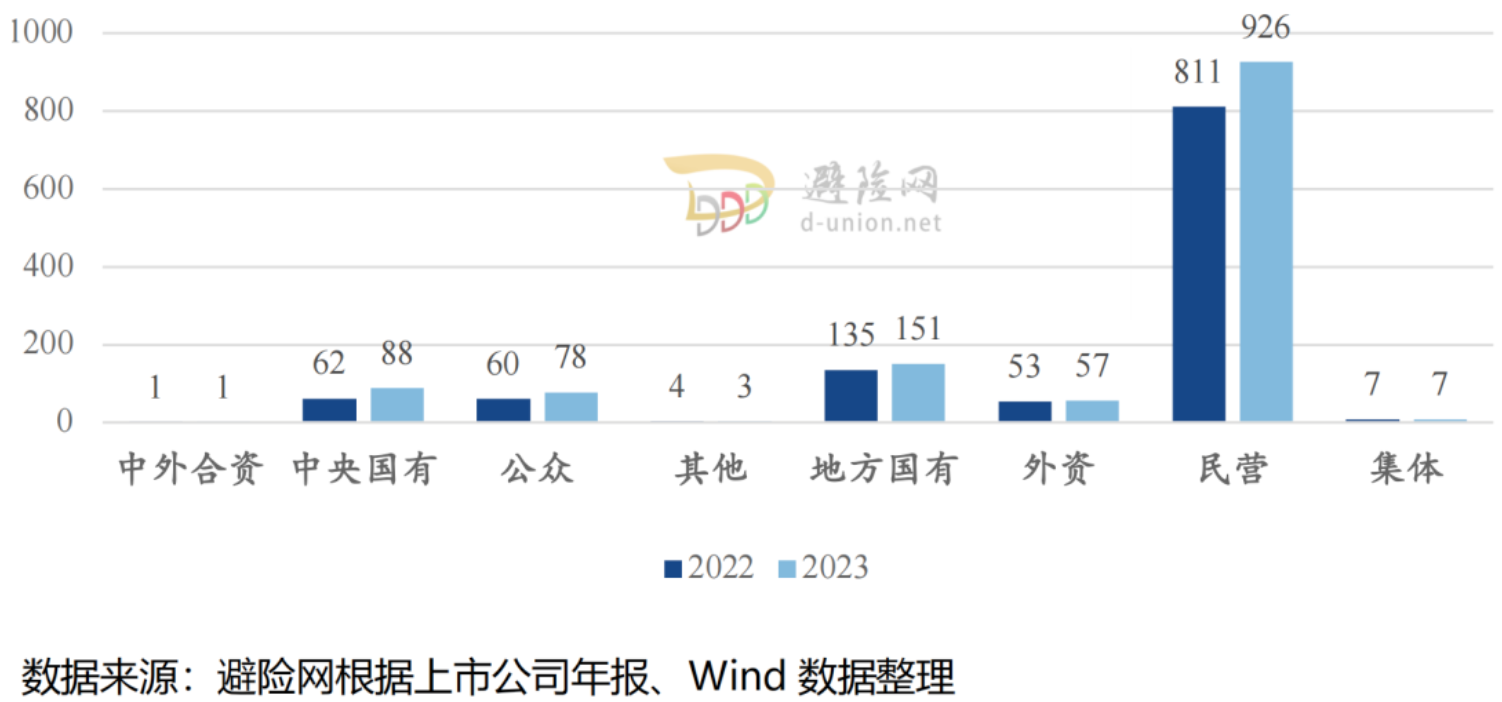

图7:2022年和2023年发布套保公告的公司中不同所有制类型企业的家数分布

图8:2022年和2023年不同所有制类型的上市公司的套期保值参与率(单位:%)

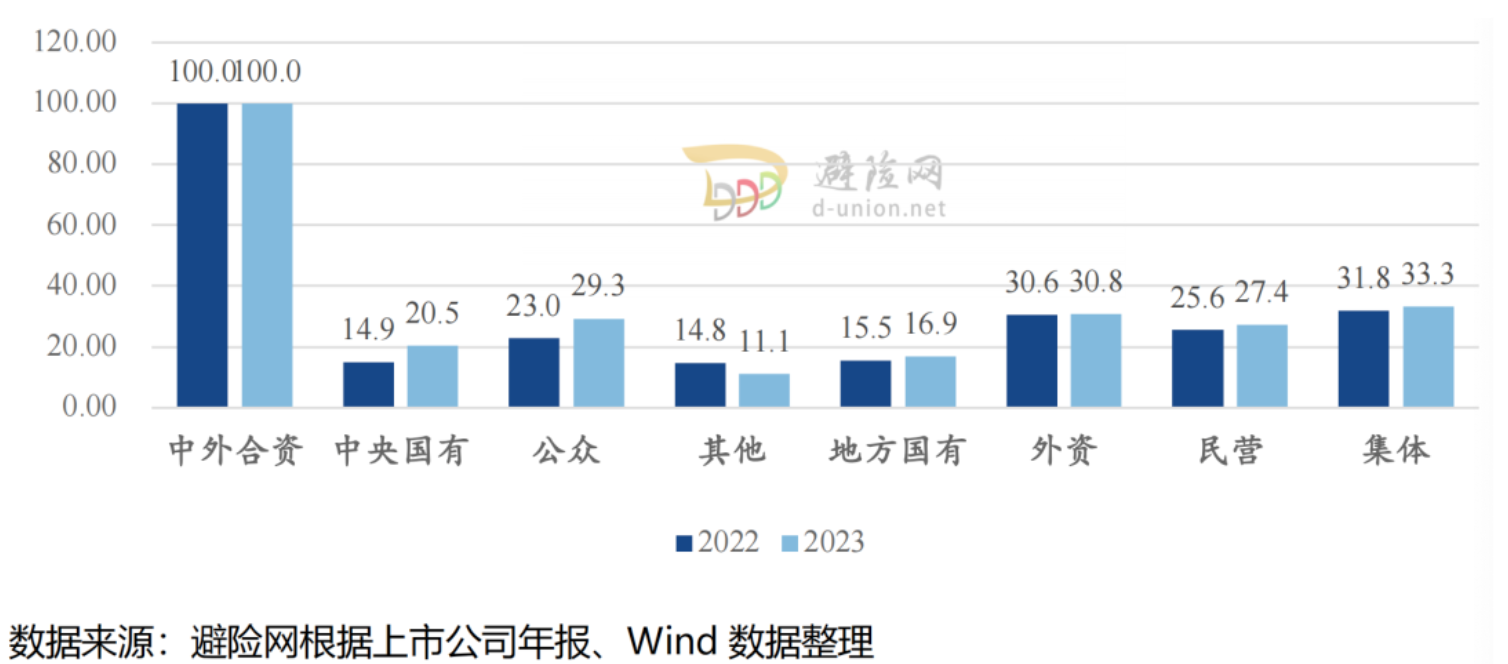

虽然大型企业是套保阵营的主力军,但是2023年发布套保相关公告的上市公司中中小微型企业的占比有了新的提升。2023年,发布套保相关公告的公司中,中型企业由199家增加到了261家,小微型企业由4家增加到了7家;中小微企业在套保阵营中的占比提高了2个百分点,由18%提高到了20%(参见图9)。

图9:2022 年和 2023 年上市公司套保阵营的规模结构比较

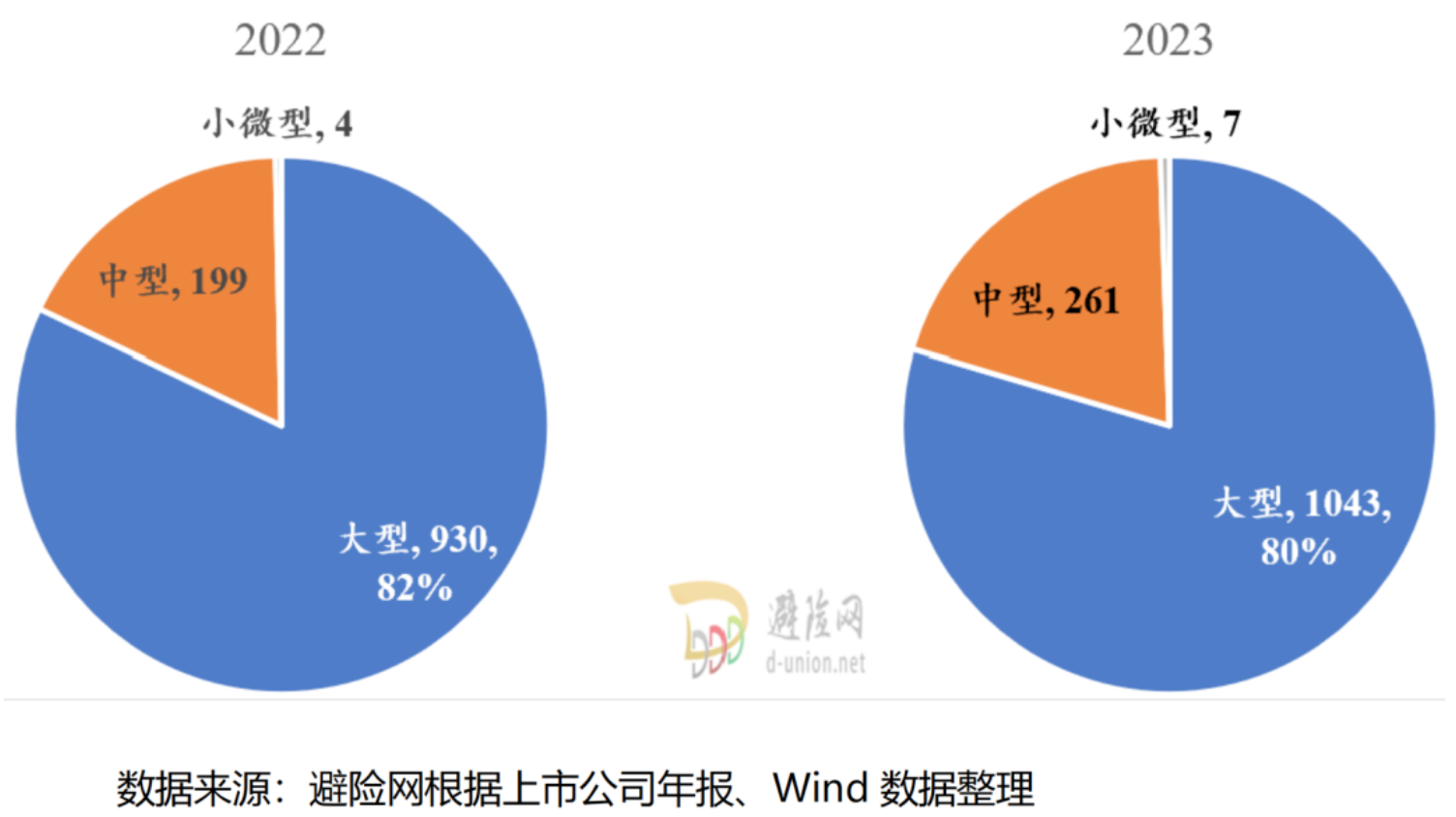

利率风险上升为上市公司规避的第二大风险

2022年,公告中提及汇率风险对冲的上市公司数量最多,其次是商品价格风险、利率风险、股价风险和信用风险;2023年公告对冲利率风险的上市公司家数为475家,超过了对冲商品价格风险的上市公司家数(参见图10)。2023年上市公司对冲的利率风险主要是外汇相关的利率风险。

图10:2022年和2023年对冲各类风险的上市公司家数比较

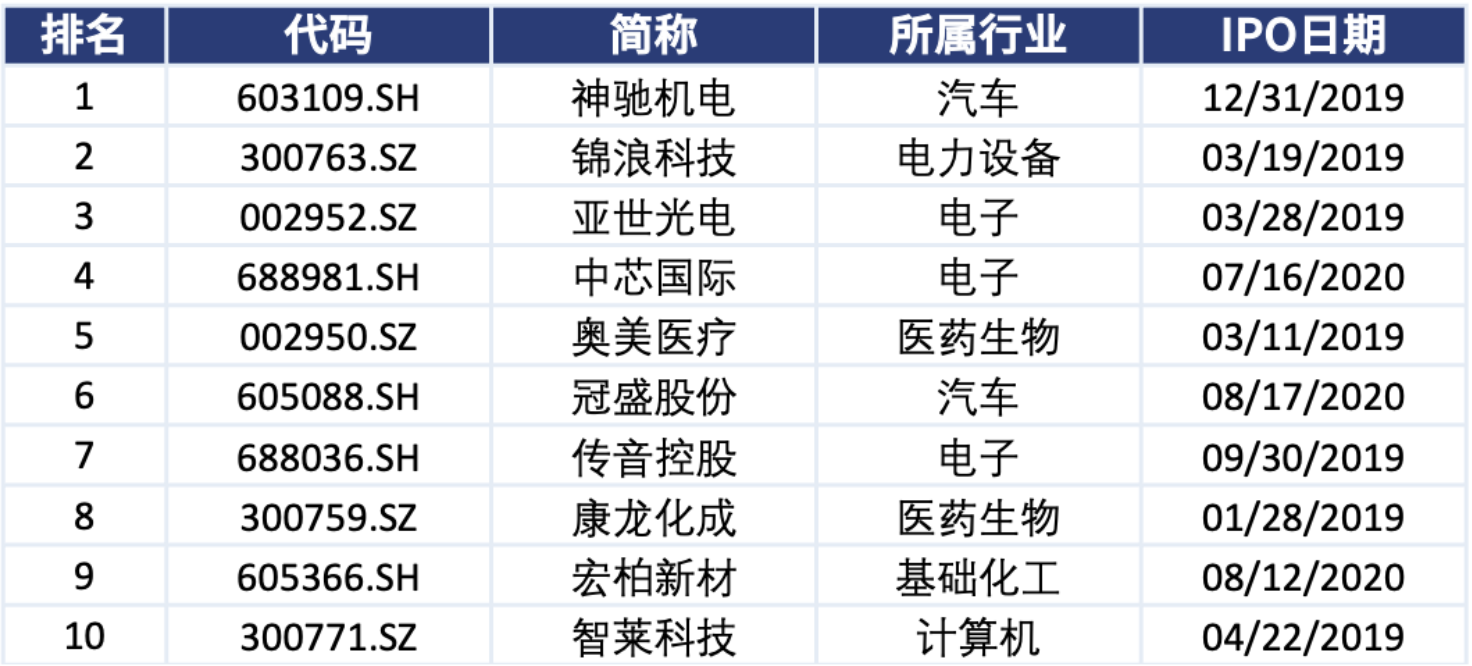

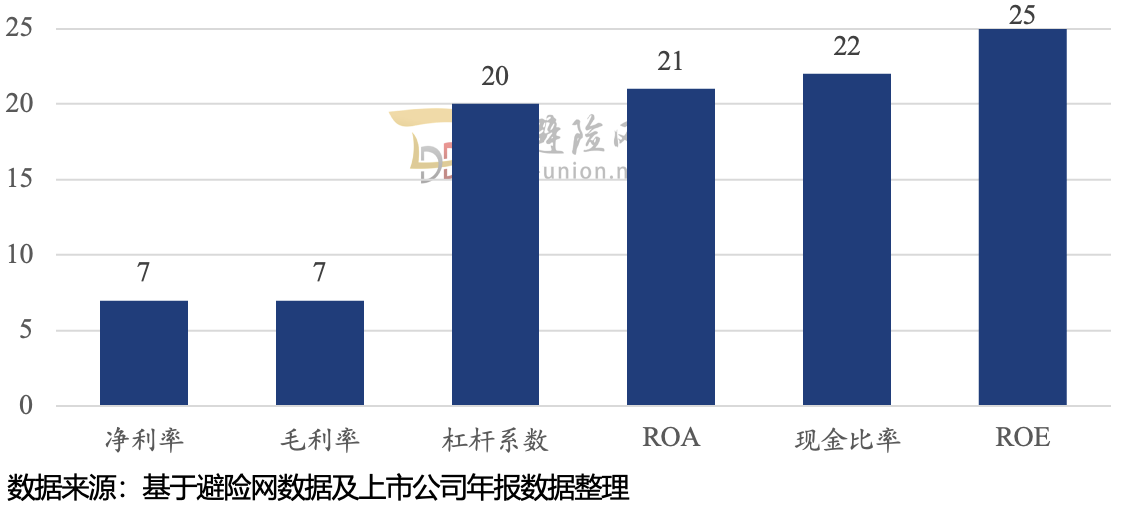

4、套保老将继续领先,套保新锐不断涌现

衍联中国上市公司套期保值评级

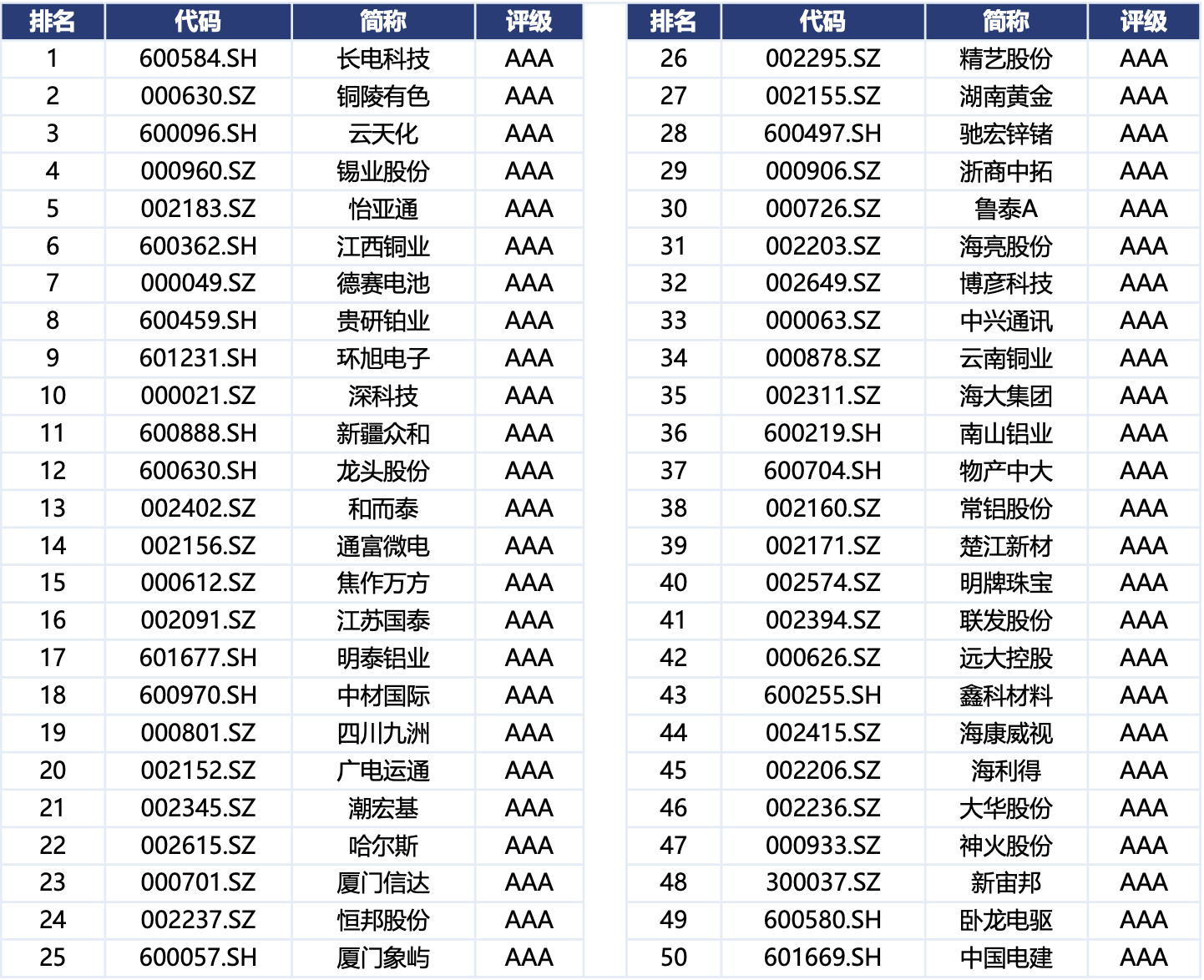

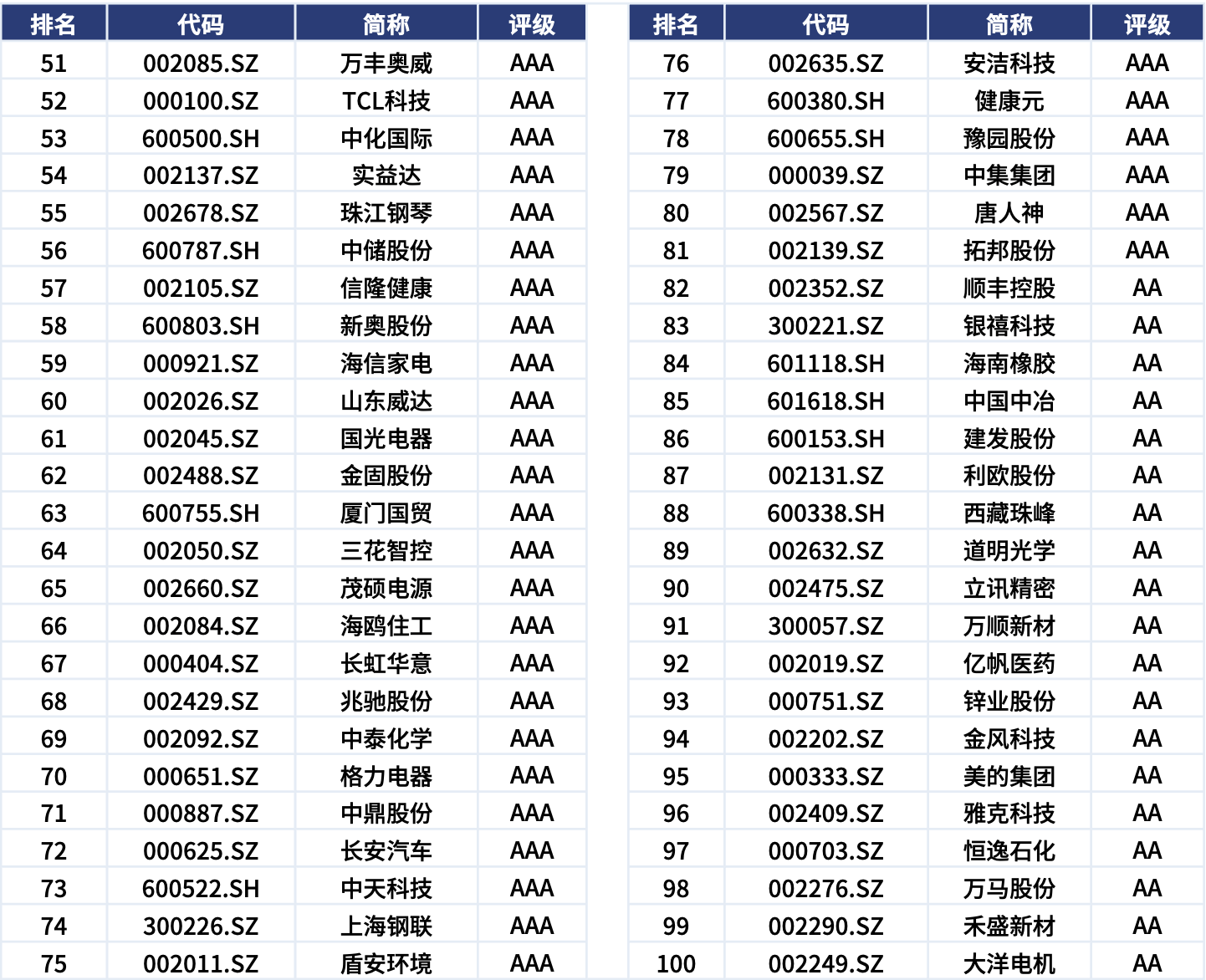

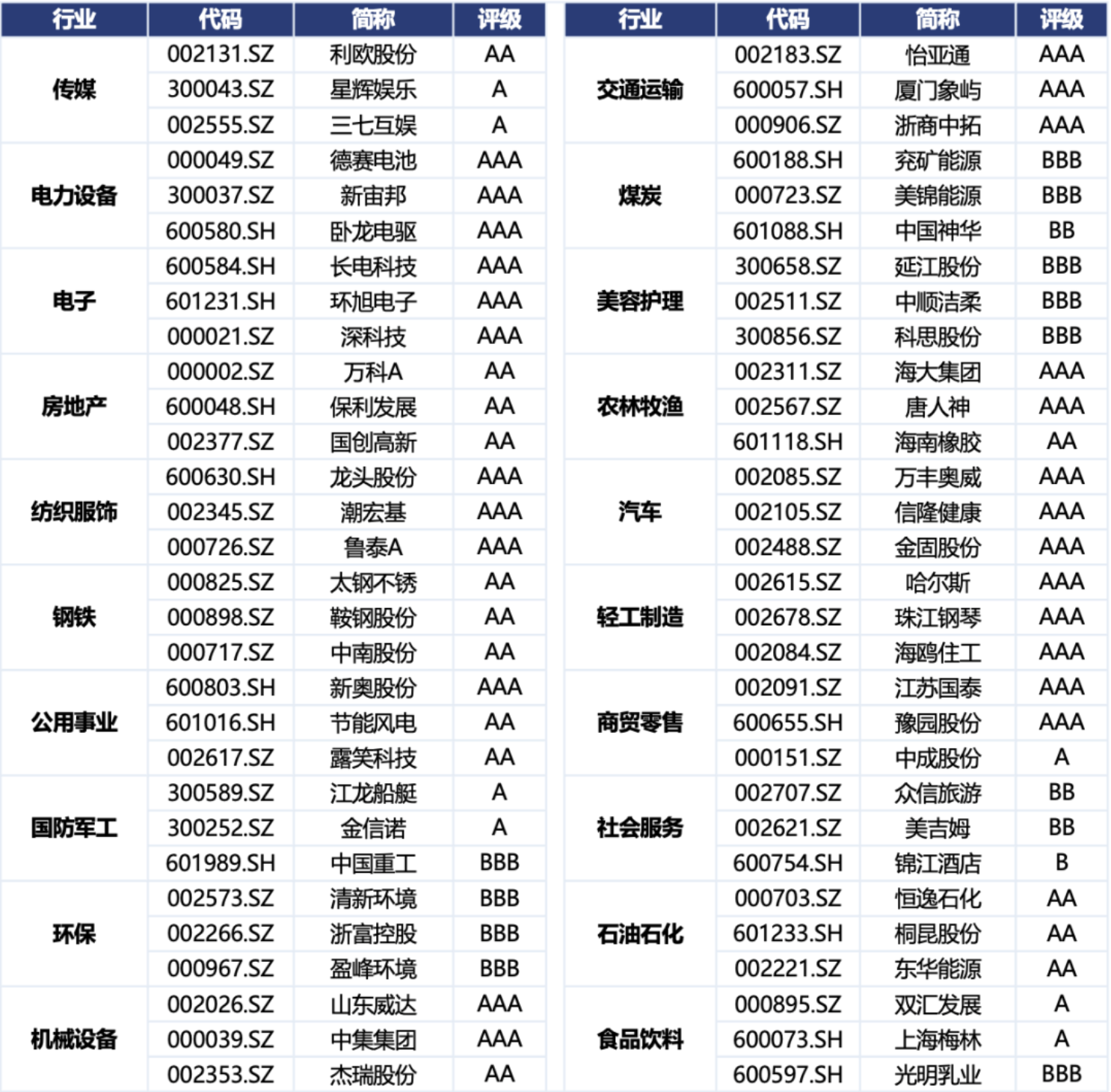

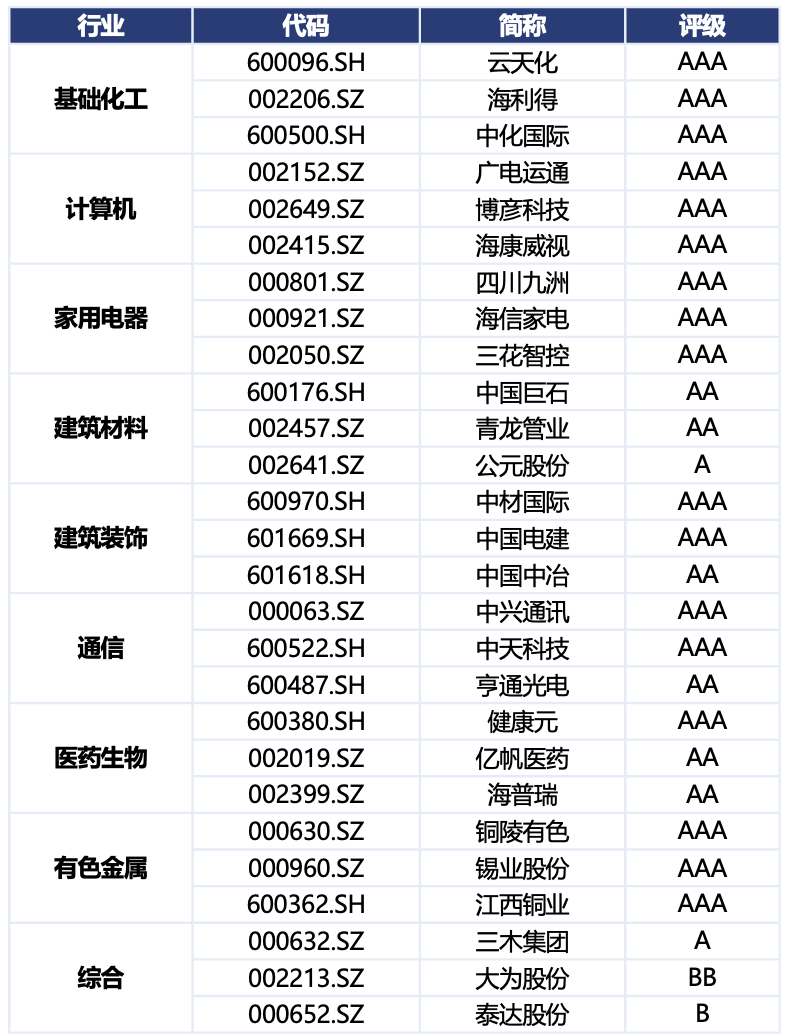

基于2022会计年度的衍联中国上市公司套期保值评级排行榜显示,套保老将继续领先,套保新锐不断涌现。避险网从上市公司套期保值实践的持续性、成熟度、主要业务的稳定性及成长性等维度构建了衍联中国上市公司套期保值评级,并每年度发布衍联中国上市公司套期保值评级排行榜。与2021会计年度排行榜比较显示,2022会计年度排行榜Top100榜单整体上相对稳定。2021会计年度主榜单前100家中有81家留在了2022会计年度Top100榜单中,持续进行套保的企业保持了其套保方面的领先优势。与此同时,2022会计年度上榜公司中有7家2019年上市,3家2020年上市,而2021会计年度上榜公司中只有3家是2019年及之后上市的,套保新生力量快速成长。

表2: 衍联中国上市公司套保评级分类方法及2022年评级分布

表3: 2022年衍联中国上市公司套保评级排行榜(Top 100)

表4: 2022年衍联中国上市公司套保评级排行榜(各行业Top 3)

表5: 2022年衍联中国上市公司套保评级排行榜(新锐Top 10)

5、套保时间加强效应明显

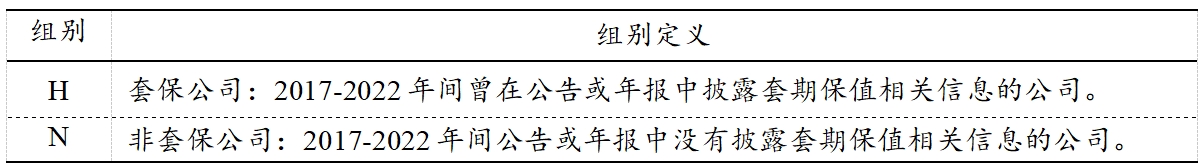

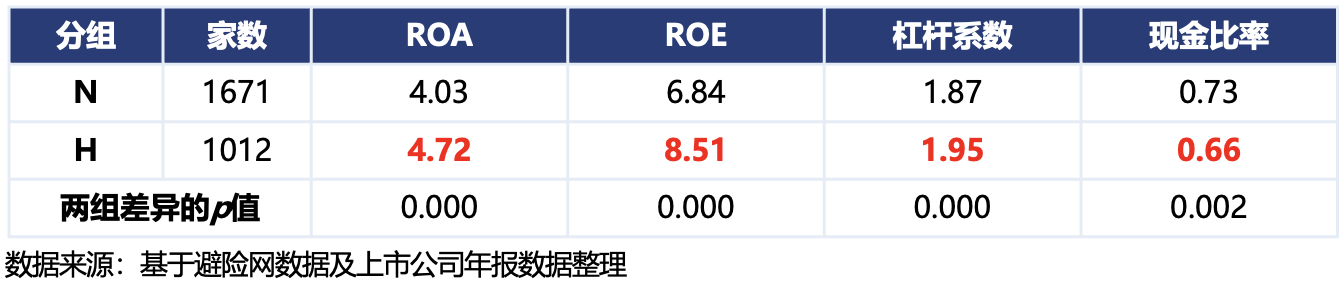

套期保值公司与非套期保值公司的比较

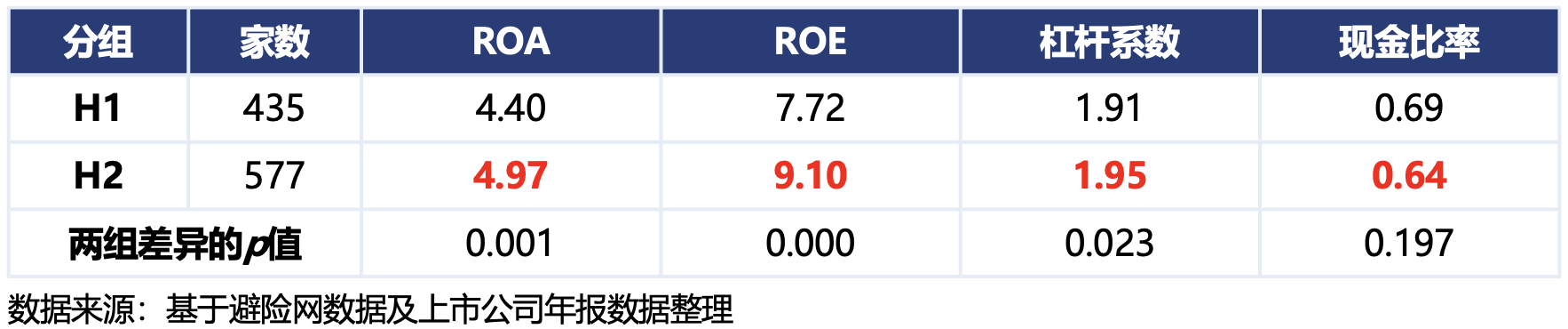

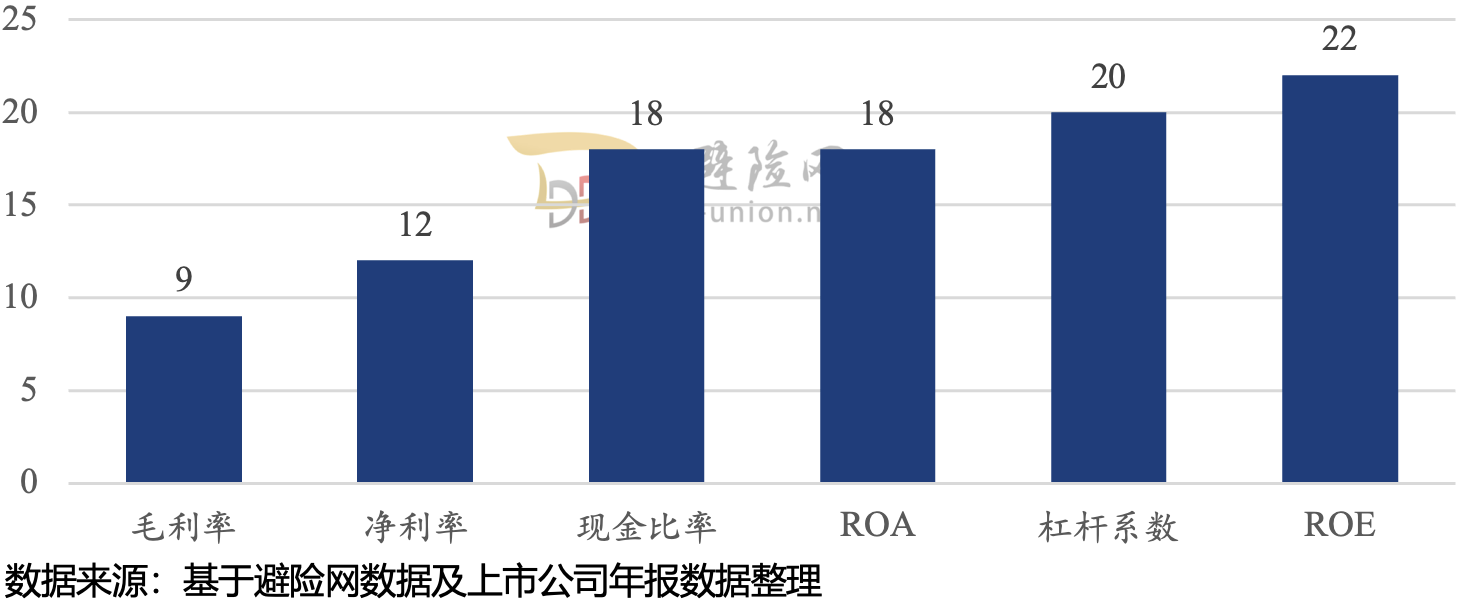

上市公司参与套期保值明显改善了上市公司的财务指标,而且参与套期保值时间越长的,效果越好。参与套期保值的上市公司在ROA、ROE、杠杆系数均显著高于非套保公司,现金比率显著低于非套保公司,且参与套保的公司的ROA具有更强的稳定性。套期保值持续年份更长的公司相对于开展套期保值业务年限短的公司,在ROA、ROE、杠杆系数、现金比率这四个主要财务指标上都有更好的表现,呈现出“时间加强效应”。

表6:上市公司分组说明

理论上,套期保值可以提高公司的价值,也有大量文献指出套期保值可以增加现金流的稳定性,降低企业陷入财务困境的可能性,使得企业可以将资金更多地用于业务发展从而降低企业保有的现金水平;套期保值也提高了企业的举债能力,从而使企业可以提高资产负债率;套期保值对冲掉了很多风险因素的干扰,使企业可以更加聚焦主业,促进主营业务的发展。下面的比较中,主要用了六个指标:采用ROA和ROE两个指标来衡量公司价值,采用杠杆系数来衡量资产负债率,采用现金比率来衡量现金水平,采用销售净利率和销售毛利率来表征主营业务情况。从理论上讲,相对于没有进行套期保值的公司组别,进行套期保值的公司组别在销售净利率、销售毛利率、ROA、ROE、杠杆系数的数据均值上应该更高,而在现金比率的均值上应该更低。考虑到套期保值有助于业务及财务上的稳定性,套保组相对于非套保组在财务指标的变异系数(标准差/均值)上应该更低。

表7:2017-2022年套保公司与非套保公司四个财务指标的均值的分组比较

图11:套保公司在财务指标均值上胜出同行业非套保公司的行业数量

图12:套保公司各指标均值上呈现套期保值“时间加强效应”的行业数量

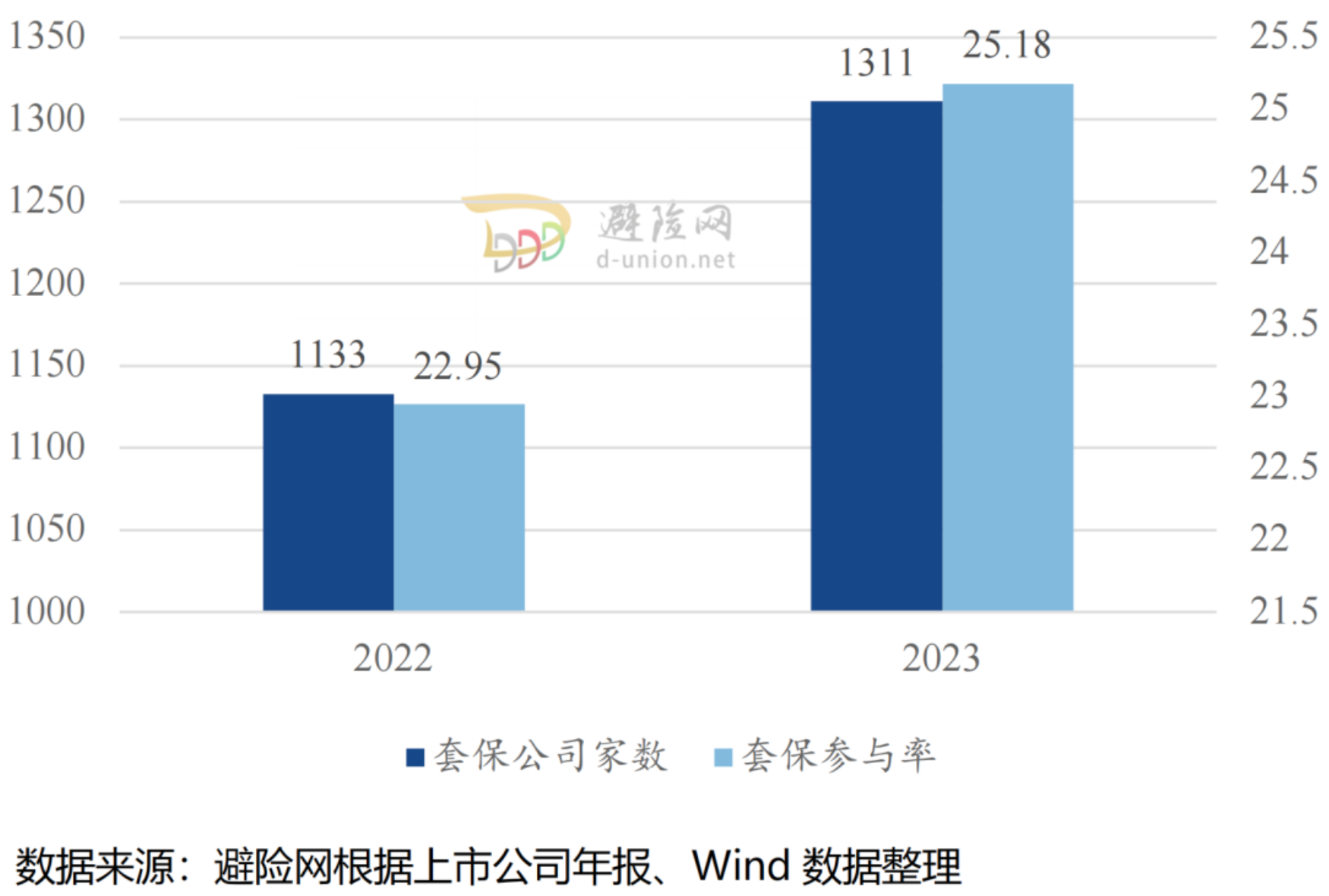

衍联中国A股套保指数及其市场表现

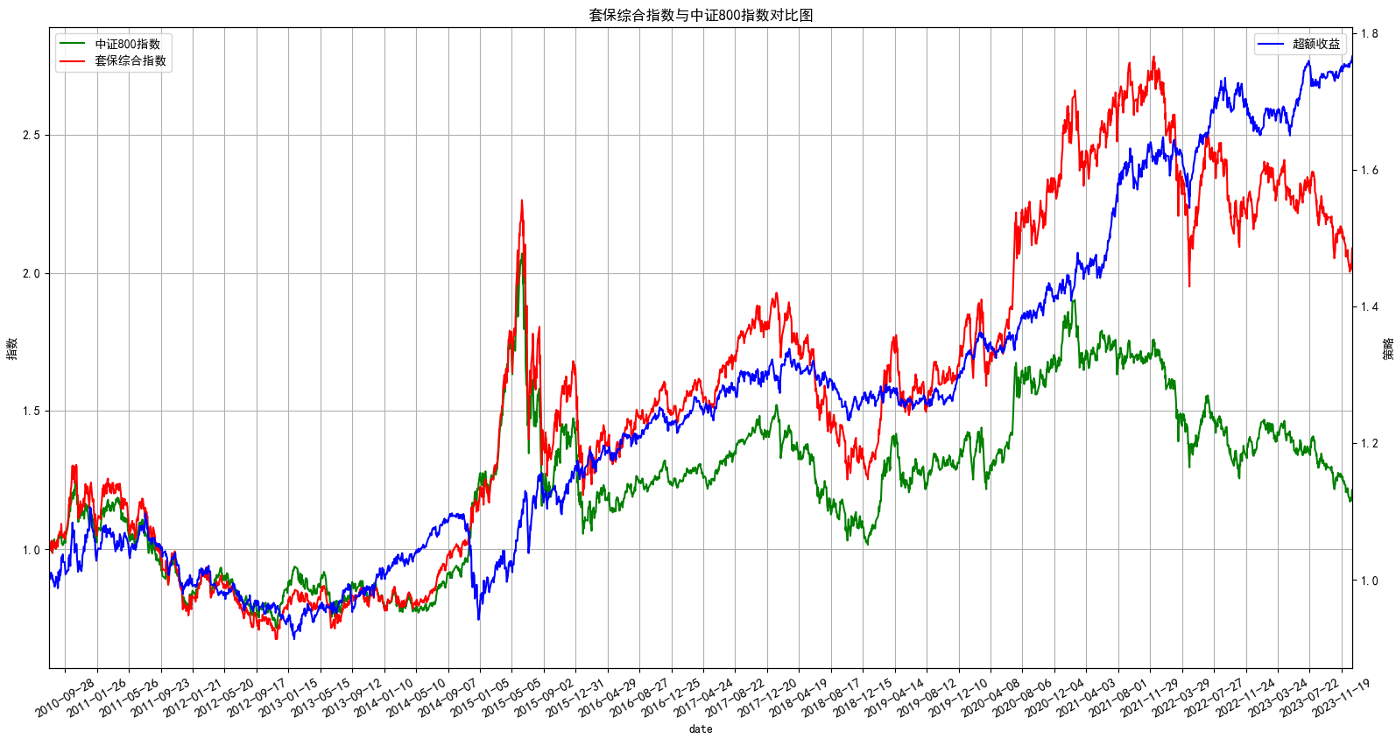

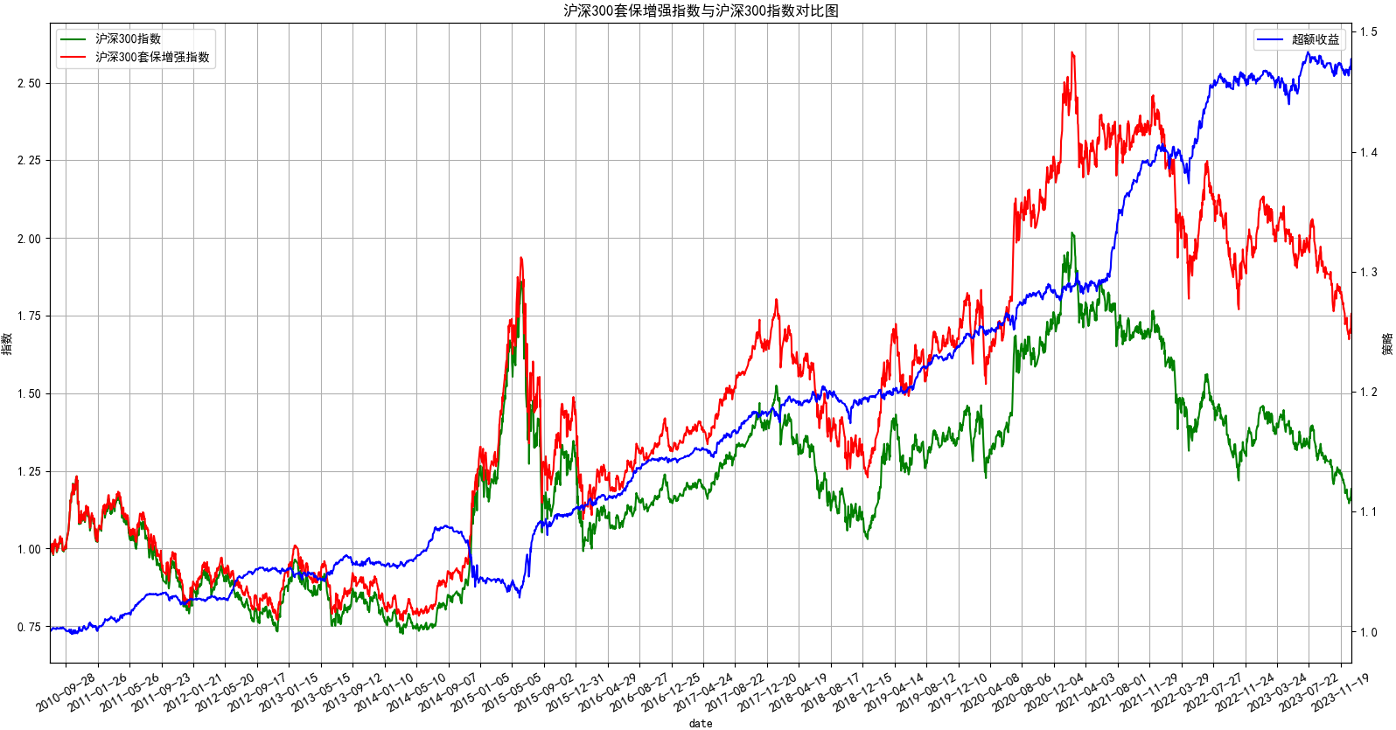

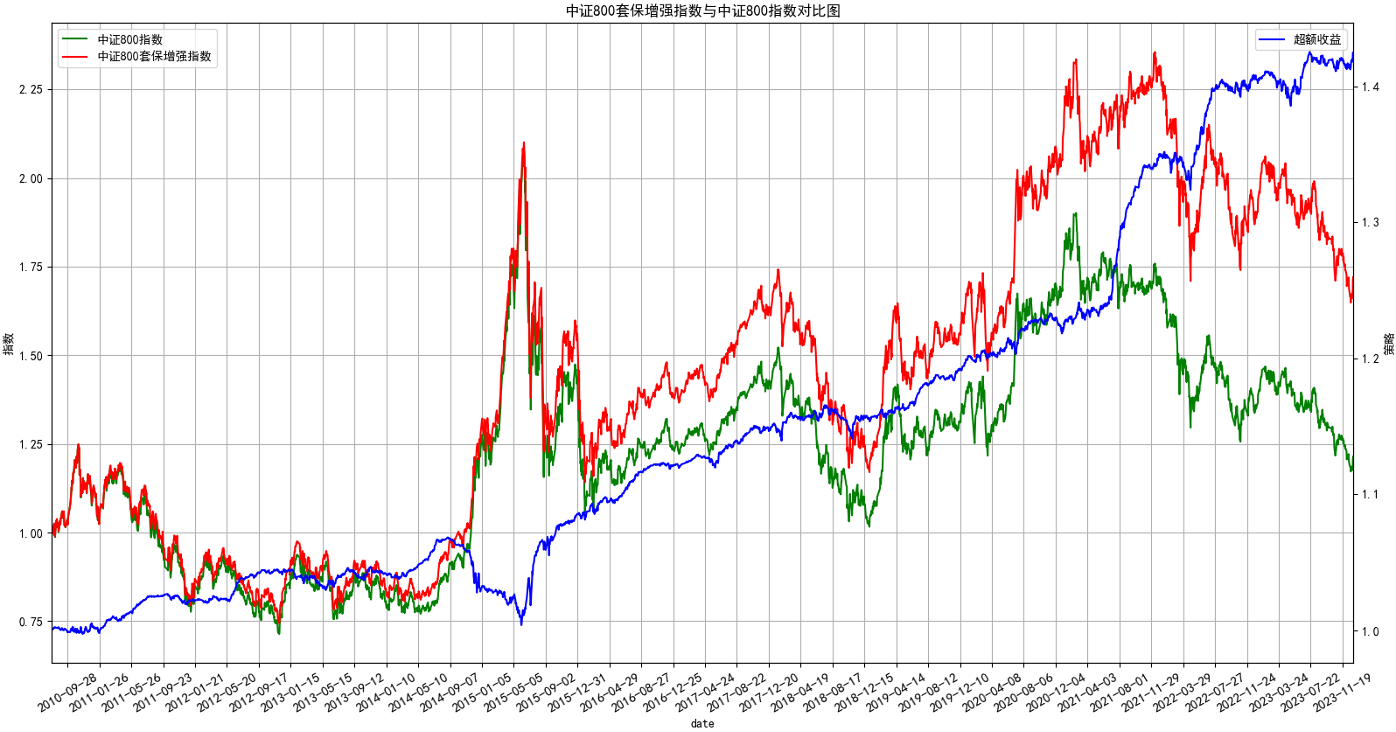

参与套期保值的上市公司股价整体上也有更好的表现,超额收益明显。为了全面而真实地展示A股上市公司套保行为的市场反应,我们构建了三个指数:

首先,以A股上市公司中进行了套保操作的所有公司为样本,按照自由流通市值和避险网的套保评价为权重因子,构建“衍联中国A股套保综合指数”;然后,以沪深300成分股为样本空间,按照原权重和避险网的套保评价为权重因子,构建“衍联中国沪深300套保增强指数”;最后,以中证800成分股为样本空间,按照原权重和避险网的套保评价为权重因子,构建“衍联中国中证800套保增强指数”;使用套期保值因子构建的“衍联中国A股套保综合指数”、“衍联中国沪深300套保增强指数”、“衍联中国中证800套保增强指数”等从各个业绩评价指标上来看,均显著超越同期中证800、沪深300等主要指数表现。

数据来源:避险网、Wind

图13:衍联中国A股套保综合指数的历史表现

数据来源:避险网、Wind

图14:衍联中国沪深300套保增强指数的历史表现

数据来源:避险网、Wind

图15:衍联中国中证800套保增强指数的历史表现

7、套保因子H是公司持续发展的重要因子

把ESG扩展为ESGH

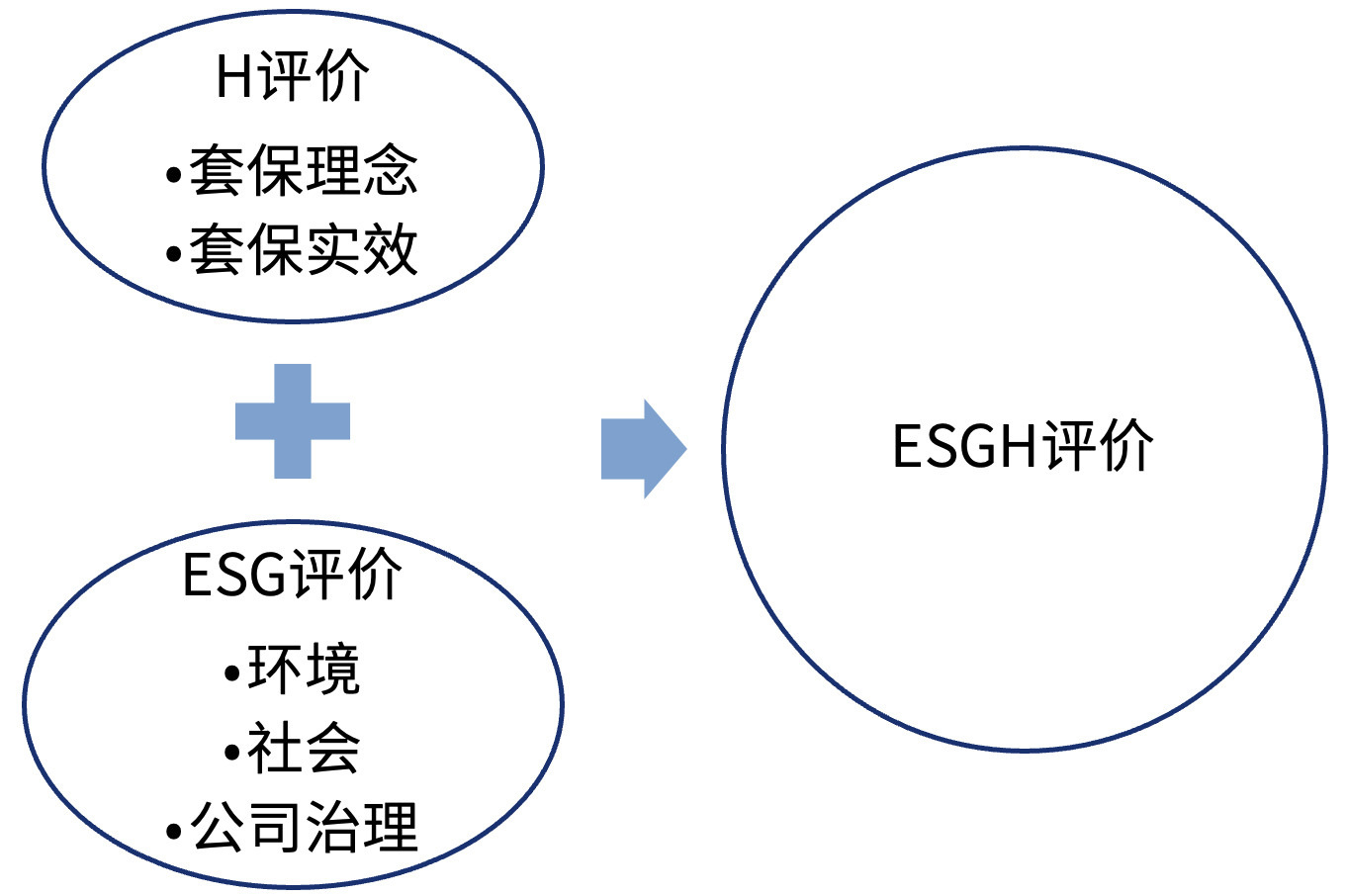

通过期货和衍生品进行避险,不仅仅是企业应对各种市场风险的手段,也是公认的企业可持续发展重要的财务维度。二十大之后,高质量发展已经成为全面建设社会主义现代化国家的首要任务。在高质量发展的思想指导下,国内目前已全面开展对实体企业的ESG评价。不过,当前市场上活跃的ESG评级体系中的G因子评分多数是以美国公司治理为标准,隐含了公司为股东价值最大化会主动对冲风险的假设。

套保因子的独特性

目前,国内ESG评级体系并没有覆盖到公司套期保值等风险管理指标,且国内披露ESG信息与套期保值信息的上市公司所有制性质明显不同。众所周知,我国国有公司与民营公司在公司治理水平上存在明显差异,如果把套保评价(H)直接归在公司治理评价(G)下,会与实际情况不符。

衍联中国ESGH评级体系构建

图16:衍联中国ESGH评级体系架构

如图16所示,首先,我们根据前文分析的上市公司的套保特征,从套保理念和套保实效两个维度,对这些样本公司进行H因子的评价,得到一个经过行业调整后的套保强度得分;

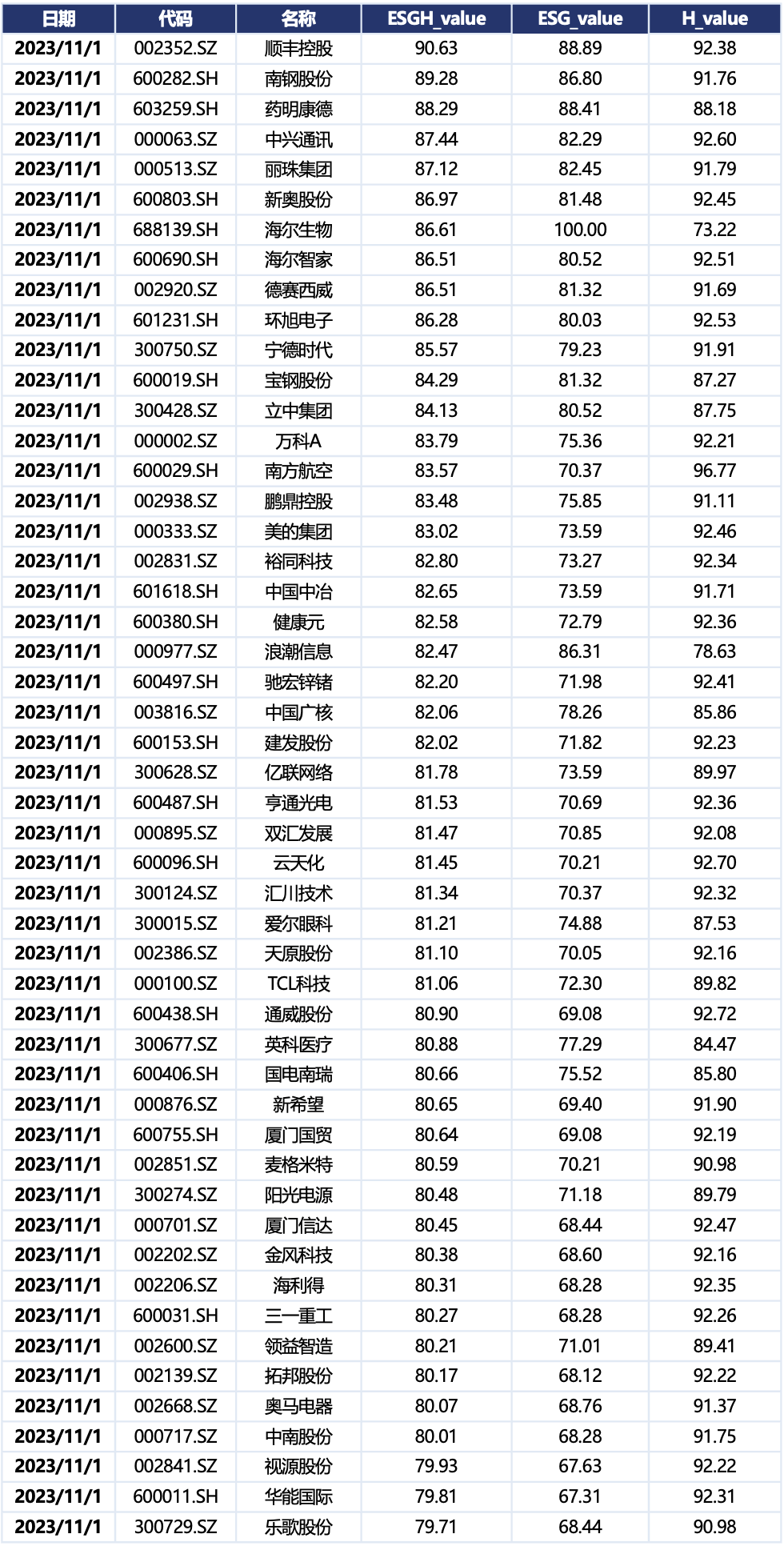

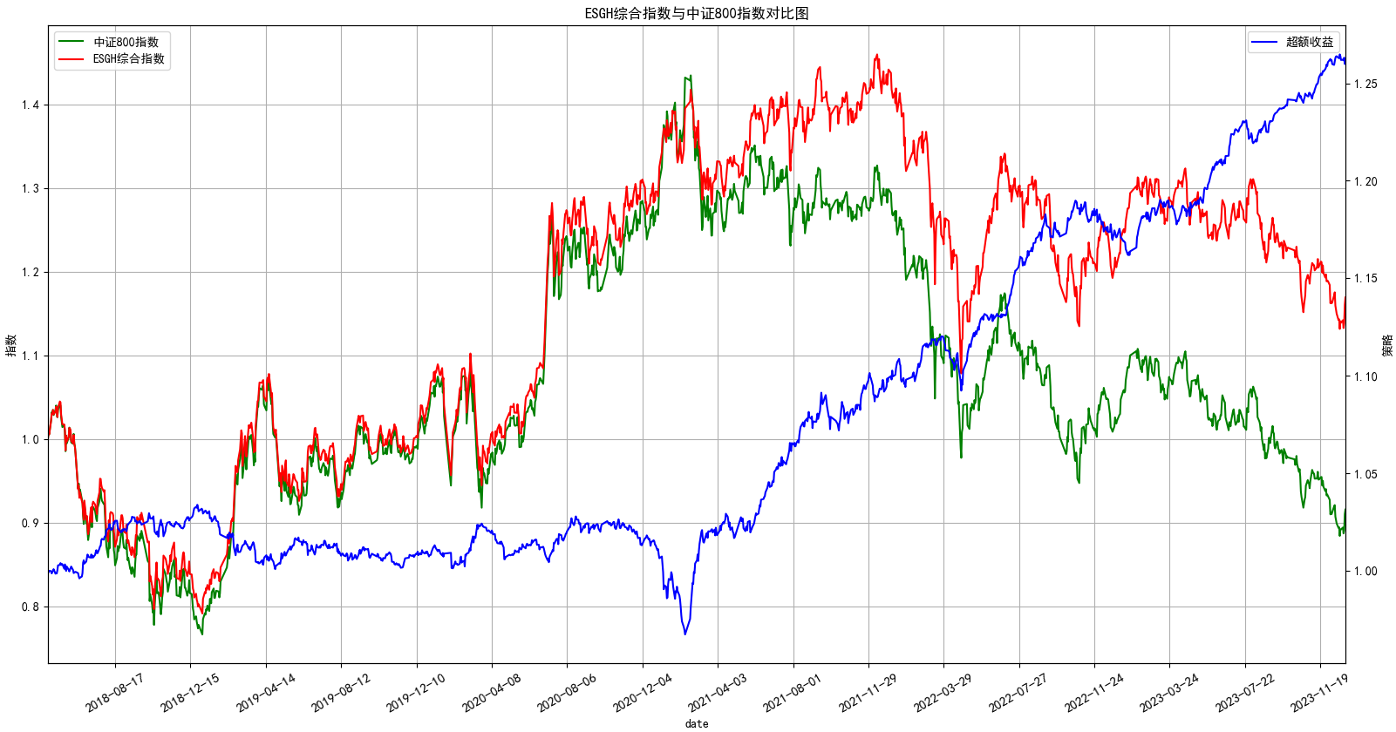

数据来源:避险网、Wind

图17:衍联中国ESGH综合指数的历史表现

数据来源:避险网、Wind

图18:衍联中国ESGH精选指数的历史表现